CDS是什麼?信用違約交換的基礎定義與概念

信用違約交換,簡稱CDS,屬於衍生性金融商品的一種,主要用來管理信用風險。它讓參與者能夠把特定債務如債券或貸款的信用風險,從持有者轉移給另一方。簡單比喻,這就像為違約事件買一份保險:買方會定期付錢給賣方,類似保費,而賣方則保證如果指定的參考實體出現違約,就會賠償買方。

這種工具的起源可以追溯到1990年代中期,由摩根大通率先開發,用來處理自家貸款組合的風險。後來,CDS市場快速擴張,成為全球金融不可或缺的環節,不只用於防範風險,還常見於信用投機活動。它一方面像保險,提供違約損失的保障;另一方面,也像一種賭注,尤其是當投資者不持有相關債務,純粹押注未來信用事件的發生時。

CDS運作機制大公開:買方、賣方與參考實體

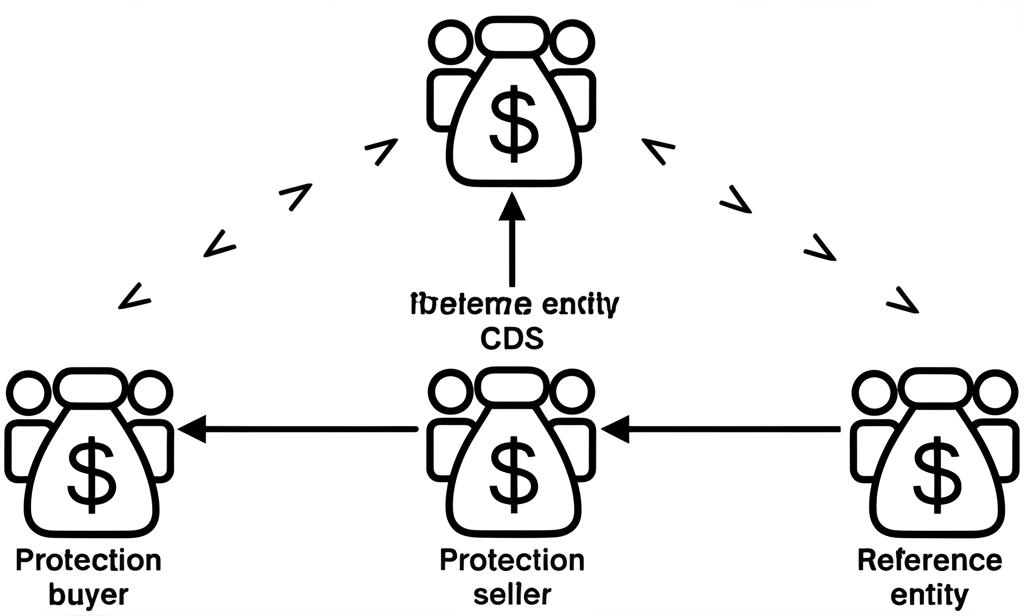

CDS的運作圍繞三個關鍵角色展開,形成一個明確的交易結構,讓風險轉移變得井然有序。

首先是信用保護買方,他們往往是債券或貸款的持有者,或者任何想避開特定實體信用風險的人。買方會定期付費給賣方,這筆錢叫作保費或信用利差,直到合約結束或違約發生。

其次是信用保護賣方,他們接下風險,收取買方的費用,並承諾在參考實體違約時給予賠償。賣方通常對該實體的信用充滿信心,或願意冒險換取收入,常見參與者包括銀行、保險公司和對沖基金。

最後是參考實體,也就是CDS針對的發債者或借款人,比如某家公司或主權國家。合約的焦點是這個實體的債務工具,如公司債或主權債。

交易過程大致分為幾步:買賣雙方先敲定參考實體、名目本金、合約期限、支付費用(以基點計算)以及違約定義。接著,買方每季或其他約定期限付費。如果參考實體在期限內違約,例如破產、無法付息或本金、債務重組,則啟動賠付。確認違約後,賣方依約定賠償,方式有兩種:實物交割,買方交出違約債務,賣方付名目本金;或現金交割,賣方補償名目本金與市場恢復價的差額,通常透過拍賣定價。

透過這些步驟,CDS有效將風險從買方移到賣方,讓市場能定價並交換信用風險。

CDS的市場功能:避險、投機與價格影響因素

在金融市場裡,CDS發揮多種功能,尤其在避險和投機方面突出,而它的價格波動也透露市場對信用風險的判斷。

作為避險工具,CDS對持有大量債券或貸款的機構如銀行或資產管理公司來說,非常實用。他們常面臨發債者違約的威脅,買入相關CDS就能對沖這類風險。就算違約真的發生,賣方的賠償也能彌補大部分損失,保障本金。例如,一家銀行貸款給某公司,為防範違約,就可買進該公司的CDS,這樣即使壞帳出現,也能得到補償。

另一方面,CDS也適合投機,讓參與者表達對信用狀況的看法,從中賺錢。如果有人預期某公司或國家即將違約,就能買進CDS,違約時獲利;反之,若看好信用改善,就賣出CDS收保費。這種活動不僅增添市場流動性,還幫助更準確地定價風險。

CDS價格以信用利差表示,單位是基點,反映市場對違約風險的評估。利差越高,意味違約機率越大,買方付的費用也越多;利差低則表示風險小。舉例,100基點的利差,等於每年付名目本金的1%。

除了參考實體的信用狀況,影響價格的因素還包括市場利率變化,這會波及借貸成本和債券價值;合約期限,長期的因不確定性大而貴;流動性,活躍市場的價格更可靠;整體經濟環境,影響企業還款能力;以及特定事件如併購、評級變動或政治因素,這些都能快速改變市場預期。瞭解這些,有助投資者把握CDS的脈動。

CDS與全球金融市場:從2008年金融海嘯到近期案例

CDS在全球金融體系中舉足輕重,尤其在重大事件中展現影響力。2008年金融海嘯就是一個轉折點,凸顯它的雙面性。

危機前,CDS市場膨脹迅猛,常與擔保債務憑證等結構產品結合。投資銀行和保險公司不僅用它避險,還大舉投機。例如,美國國際集團大量賣出抵押貸款相關CDS,為數千億資產提供保護。當次級房貸崩盤,違約潮湧現,資產價值腰斬,AIG面臨天文數字賠付,險些倒閉,最終靠政府紓困。這件事讓CDS被稱為放大風險的武器,因為場外交易不透明、無集中清算,加上過度槓桿,系統風險急速擴散。歷史教訓提醒,CDS若失控,能引發連鎖效應。

不過,CDS不只帶來麻煩,它還是市場情緒的先行指標。最近的矽谷銀行破產案,就顯示這點。根據路透社報導,銀行倒閉前,其債務CDS利差已大幅拉大,顯示市場早嗅到信用隱憂 (參考路透社報導)。利差擴大意味保護費用上漲,預示違約風險升溫。

同樣,主權債CDS利差也能測量國家財政與穩定度。經濟或政治風暴來襲時,利差常暴漲,警示債務危機。這些例子證明,CDS雖複雜,其價格動態卻是洞察市場與全球經濟風險的利器,尤其在評估特定實體時,更顯價值。

如何解讀CDS數據:作為市場領先指標的實用應用

掌握CDS數據的變化,能幫助洞察市場風險與信心趨勢。即使不直接交易,普通投資者也能從中獲益,為決策添磚加瓦。

重點在追蹤信用利差的走勢。利差擴大,通常表示市場對該實體信用惡化的擔心加劇,違約風險上升,買方得付更高保費。這可能是財務壓力、營運下滑、評級下調或經濟逆風的訊號。相反,利差縮小則顯示信心回升,或許因業績好轉、政策利多或前景明朗。

實際上,投資者可透過彭博終端或MacroMicro等平台,查看企業或主權CDS的歷史圖表。這些視覺化工具清楚呈現風險預期變動。若持股公司的CDS利差驟升,就該警覺,檢視其財務並調整持倉。

主權CDS利差更能反映國家經濟脈絡,如歐債危機時,希臘與西班牙的利差飆高,早早預警違約危機。追蹤這些數據,讓投資者及早察覺宏觀風險,優化全球資產配置。

對零售投資者來說,CDS數據雖不可直接交易,但有助評估投資組合信用風險、捕捉市場情緒,甚至預警危機。它往往領先股價或債券反應,提供寶貴先機。

CDS交易的進入門檻與台灣/香港市場概況

CDS雖重要,但對一般人來說,直接參與門檻極高,幾乎遙不可及。主要障礙包括:

場外交易本質,讓交易限於銀行、對沖基金等機構,無標準交易所,需自行議價。合約複雜,涉及違約認定與賠付細節,需專業知識。高風險來自巨額本金與對手方不確定性,尤其賣方易遭重擊。監管嚴格,要求高資格與資本。

因此,零售投資者無法買賣CDS,它不在券商或銀行的常規產品中。

在台灣與香港,CDS市場規模有限,主由機構主導。

台灣的金管會對衍生品管制嚴謹,本地銀行等機構偶爾用CDS管理內部風險,但市場不活躍,大眾無直接管道。

香港作為國際樞紐,衍生市場較開放,國際銀行在此交易全球CDS,但仍限機構,零售者難入門。

投資者可間接關注:讀財經報導追蹤利差變化;參考分析報告用CDS判斷風險;留意信用ETF或基金,受CDS動態間接影響,雖非直接交易。

CDS的潛在風險與監管挑戰

CDS帶來風險管理與洞察優勢,卻也藏有隱憂,這些促使危機後全球監管加碼。

潛在風險有:對手方風險,若賣方倒閉,買方無保障,如AIG案。流動性風險,小眾CDS難平倉。模型風險,定價依賴模型,若有誤判則失準。法律操作風險,合約爭議或執行失誤。系統性風險,最嚴重,大規模違約或裸CDS投機易崩潰金融網。

危機後,改革聚焦:推集中清算,透過CCP減對手風險,提升透明;要求數據上報,監測市場;標準化合約,降法律風險;嚴資本要求,增吸收力。

BIS定期發OTC衍生品報告,包括CDS,監控規模與風險 (參考 BIS 數據)。這些努力平衡CDS的益處與風險。

CDS是什麼意思?它與一般的保險有何不同?

CDS的全稱是信用違約交換,是一種衍生性金融商品,用來轉移特定債務的信用風險。它類似保險,買方付費給賣方換取違約賠償,但差異明顯:

- 標的物:保險針對實體資產或人身,CDS鎖定信用違約。

- 參與者:保險面向個人企業,CDS多機構場外交易。

- 目的:保險補實際損失,CDS除避險還可投機,即使無基礎債務。

- 監管:兩者法律框架不同。

債券CDS是什麼?它與普通CDS有什麼關係?

債券CDS是CDS的常見類型,參考實體的債務就是債券。大多CDS以此為基礎,因此債券CDS可視為普通CDS在債券領域的應用。談CDS時,常指這種形式。

Cds 怎麼 買?一般投資人可以交易信用違約交換嗎?

零售投資人無法直接買CDS。它限大型機構如銀行、對沖基金的場外交易,複雜、高流動需求與風險大。監管資格嚴格,不在券商產品中。

CDS 縮寫代表什麼?它的全稱是什麼?

CDS是Credit Default Swap的縮寫,中文為信用違約交換。

CDS 價格是如何決定的?CDS 上升或下降代表什麼市場訊號?

CDS價格以信用利差計,基點為單位,由供需定。主要因素:

- 信用風險:市場違約評估核心。

- 市場利率:影響現金流折現。

- 合約期限:長者較貴。

- 流動性:活躍度影響價格。

利差變化訊號:

- 上升:違約風險升,信心降。

- 下降:風險降,信心升。

CDS 商品有哪些種類?例如裸CDS或CDS指數?

CDS類型包括:

- 單一名稱CDS:針對單一實體。

- CDS指數:如iTraxx或CDX,追蹤多債務籃子。

- 裸CDS:無基礎債務的投機型,易放大風險。

台灣CDS 市場發展現況如何?本地金融機構是否參與?

台灣CDS市場小,金管會嚴管。本地機構如銀行壽險偶參與,用於風險管理,非投機。大眾無渠道,監管謹慎保穩定。

CDS 在金融海嘯中扮演了什麼角色?為何會引發系統性風險?

2008海嘯中,CDS與CDO結合,風險層層轉移。違約潮讓AIG等賣方崩潰。系統風險因:場外不透明、對手連鎖、過度槓桿。危機後改革推清算與透明。

CDS 作為風險指標,如何幫助投資者評估市場或企業的信用風險?

CDS利差是領先指標。

- 企業:利差擴大示財務憂慮,警評投資。

- 國家:反映財政政治,預警危機。

追蹤助調整策略,避險降風險。

除了避險和投機,CDS還有哪些實際的應用場景?

其他應用:

- 套利:利用CDS與債券價差。

- 組合管理:調信用敞口。

- 信用創造:賣CDS生合成資產。

- 情緒監測:分析市場信心。